השקעות חוב נראות לעיתים גם למשקיעים מנוסים כהשקעות מסוכנות. במאמר הזה נוכיח שלא כך הדבר, וברוב המקרים השקעות חוב מסוכנות פחות במיוחד אם מדובר בהשקעות עם בטוחות ממשיות. אל כך נרחיב בהמשך.

השקעות חוב נמצאות על סקאלה רחבה של רמות סיכון שונות ואנו נציג את המודלים המרכזיים בקיימים בהשקעות חוב

השקעה באג"ח (איגרות חוב Bond)

אג"ח היא תעודה המאפשרת לחברות ולממשלות לגייס כסף מהציבור. אג"ח היא למעשה הלוואה שחברה או ממשלה מתחייבת להחזיר לנו בתנאים שנקבעו מראש.

השקעות באג"ח ברוב המקרים נסחרות דרך שוק ההון. ניתן להשקיע באופן ישיר באג"ח או דרךתעודות סל, קרנות נאמנות.

רמות הסיכון של אג"ח נקבעת לפי היכולת של הממשלה, או החברה לעמוד בהחזר ההלוואה.

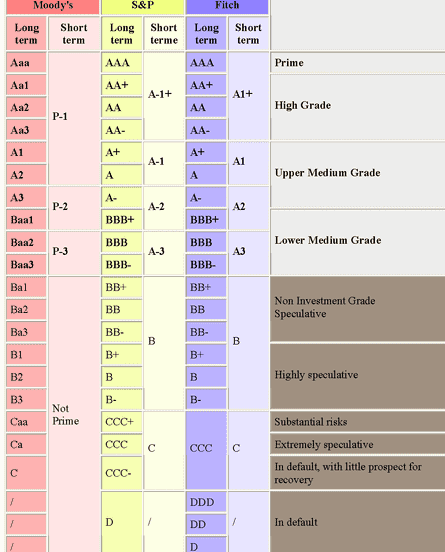

בטבלה מוצגים דירוגי הסוכנויות המובילות בעולם לדירוגי אג"ח, גם בישראל יש חברות דירוגי אשראי (מידרוג, ומעלות).

לפי הטבלה ניתן לראות שחברה שבישראל מדורגת גבוה בדירוג העולמי היא יכולה להיות מוגדרת כאג"ח זבל.

אסטרטגיה נכונה לניהול תיק השקעות

אנו ממליצים להשקיע פחות ישירות באג"ח בודד או במספר מצומצם של אג"חים ולהשקיע כמו רוב המשקיעים דרך קרנות נאמנות, קרנות פנסיה, תעודות סל ומכשירים פיננסים אחרים.

השקעות דרך המכשירים האלה מייצר פיזור רחב של אג"ח עם דרגות סיכון שונות. פיזור כזה מקטין את הסיכון במידה וחלק מהחברות אינן מצליחות לפרוע את חובן.

ניהול השקעות נכון (מודל מרקוביץ') משלב נכסים בעלי סיכון (מניות) עם נכסים חסרי סיכון (אג"ח –בעלי דירוג גבוהה). שילוב של נכסים בעלי שונות, ופיזור רב של נכסים מאפשר להרכיב את התיק יעיל.(סיכון נמוך ותשואה גבוהה).

למה לא כדאי להשקיע באג"ח בתקופה הזו?

השקעות באג"ח נחשבו עד לא מזמן כהשקעות סולידיות זאת אומרת התשואה היתה נמוכה מול אפיקי השקעה אחרים אבל עם סיכון נמוך.

כיום התשואות באפיקים אלו אפסיות ולעיתים אף שליליות. הסיכון באג"חים הוא בכך שהשקעות האלו אינן מנותקות משוק ההון. וברגע שיהיו נפילות בשוק ההון גם מחירי הנכסים האלו ירדו בחדות.

זאת אומרת שהשקעות כאלו יש בהן רק סיכון וללא סיכוי.

מסיבה זו אנו ממליצים להקטין חשיפה לאפיקים אלו ולחפש השקעות אלטרנטיביות עם סיכון נמוך המנותקות משוק ההון.

פתרונות אלטרנטיביים להשקעות חוב (במקום אג"ח).

ישנם מספר אלטרנטיביות להשקעה בחוב שהוא מנותק משוק ההון עם תשואות אפילו גבוהות יותר משוק האג"ח.

אנו כאן נציג את הפתרונות המובילים להשקעות סולידיות שנותנים תשואה טובה עם סיכון נמוך.

כהשקעה בקרנות חוב (Private Debt)

קרנות חוב אלו הן קרנות השקעה פרטיות שמגייסות כסף בעיקר ממשקיעים כשרים ומגופים מוסדיים שונים (פמילי אופיס, בתי השקעות, קרנות פנסיה).

קרנות השקעה משקיעות בחוב בכמה רבדים לפי תשקיף הקרן, הקרן משקיעה בחוב שמגובה בנכס בשעבוד ראשוני או משני.

בהשקעות חוב יש מספר אלמנטים המשפיעים על איכות ההשקעה.

- רמת הביטחונות שיש כנגד האשראי- ככל שהנכסים הם יציבים יותר כך הסיכון בקרן יורד והקרן נחשבת איכותית יותר. הביטחונות יכולות להיות כמו נכסי נדל"ן , ביטוח אשראי, הון עצמי הקרן וכיו"ב.

- יחס החוב לשווי הנכסים – יחס כזה נקרא LTV- Loan To Value. ככל שהיחס בין החוב לנכס גבוה כך הסיכון בהשקעה יורד.

קרנות חוב בנדל"ן

רוב השקעות בקרנות חוב הן קרנות המגובות בהשקעות נדל"ן או קרנות שנועדו לממן פרויקטים שונים בנדל"ן.

קרנות חוב בנדל"ן משקיעות בחוב בכיר או בחוב נחות, בדרך כלל הן משלבות בניהן.

חוב בכיר – חוב זה מאפשר לבעל החוב לממש את זכותו לפני כל בעלי החוב האחרים.

חוב נחות – בדרך כלל מדובר הלוואות גישור למימון ביניים (הלוואות מזנין) .

הלוואות יכולות להיות משועבדות בשעבוד ראשוני ושיעבוד משני, כאשר הלוואה בשיעבוד ראשוני מקנה ביטחון גבוה יותר במקרה של חדלות פירעון.

קרנות השקעה באשראי (צרכני ועסקי)

קיימים שני סוגים של קרנות השקעה בתחום האשראי. קרנות אשראי צרכני וקרנות אשראי עסקי.

קרן השקעה באשראי עסקי

קרנות אלו ממנות פעילות עסקית בהתאם למדיניות הקרן. הקרנות מקבלות ריביות גבהות על האשראי שניתן למימון הפעילות העסקית של החברות.

קרן השקעה מבצעת בדקת נאותות (Due Diligence) לגופים שמקבלים את המימון על מנת לבדוק את היתכנות של מקבלי ההלוואה לעמוד בתנאי התשלום.

בנוסף הקרן נוקטת באמצעי הגנה נוספים לכך שהקרן והמשקיעים יקבלו את כספי ההשקעה כמו ביטוח אשראי, וביטחונות שונים כמו שיעבוד של נכסים, הון עצמי של בעלי המניות , ערביות וכיו"ב.

השקעה בקרן אשראי צרכני

הקרן משקיעה בתיק אשראי צרכני בעיקר בתיקי אשראי המשויכים לפלטפורמות להלוואות p2p בכל רחבי העולם. היתרון בהשקעה כזו הינו בפיזור רחב של תיק האשראי המפוזר לאלפי או עשרות אלפי לווים.

הלווים שמקבלים את המימון נבדקים על מערכות דירוג אשראי והתאם לסוג הלווים נקבעת רמת הסיכון של הקרן והתשואה המשוערת.

השקעה בפלטפורמות להלוואות P2P

דרך נוספת להשקיע בחוב בתחום האשראי הצרכני יכול להתבצע באמצעות פלטפורמות להלוואות חברתיות (peer to peer lending).

בדרך זו המשקיע נותן הלוואה דרך פלטפורמה ייעודית שמחולקת להמון לווים.

הממשק הדיגיטלי מחבר בין המשקעים ובין מבקשי ההלוואה.

הלווים מוגדרים ברמת סיכון גבוהה יותר מהלווים הניגשים לבנק אך בהמצאות מנגנוני הגנה שונים כמו קרן ביטחון, ערביות ושעבודים ביטוחי אשראי וכו'.